- Анализ налоговых систем в странах Евросоюза

- Какие налоги существуют в странах Европы?

- Разница между налоговыми системами различных стран

- Как выбрать налоговый режим в Европе

- Какие льготы по налогам доступны для новых резидентов в Европе

- Как правильно выплачивать налоги в странах Евросоюза

- Подводные камни налогообложения при переезде в Европу

Налоги всегда были одним из «грехов» общества. Тем не менее, они играют важную роль в финансировании организаций, государств и стран в целом. В Европе налоги имеют свои особенности и индивидуальные правила, которые стоит знать тем, кто хочет переехать туда.

Страны Евросоюза обладают одними из наиболее привлекательных условий для корпоративных налогов, так как за 20 лет они значительно реформировали свою систему налоговой уплаты. Есть несколько типов налогов, таких как НДФЛ, которые вынуждают людей считать налоги со своей прибыли, и американские компании обязаны уплачивать налоги в стране своего происхождения и в других странах, где они работают.

Прогноз на будущее показывает, что налоги в Европе будут немного выше, чем в других странах, что является причиной для вдохновения налоговых организаций и государств.

Несмотря на это, Россия и другие страны имеют свои грехи в налогах. Одной из главных проблем является то, что многие люди не уплачивают налоги, что в свою очередь, приводит к недостатку финансирования для развития страны и государственных организаций. Налоговые законы и правила в России также различаются от европейских, что может затруднять жизнь теми, кто живет в других странах.

Тем не менее, знание о европейских налогах и их индивидуальные правила могут помочь людям, которые имеют планы переехать в Европу, настроить свою жизнь на новой земле без всяких проблем.

Таким образом, стоит изучить все возможности налоговой системы в странах Европы для правильного принятия решения.

Анализ налоговых систем в странах Евросоюза

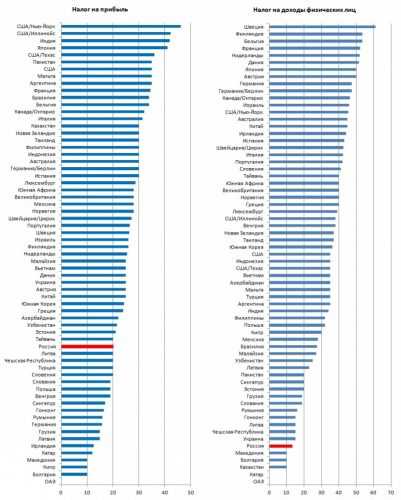

В сравнении с налоговыми системами России и США, налоговые системы стран Евросоюза выглядят немного привлекательнее. Индивидуальные налоги на прибыль и уплаты НДФЛ в целом ниже, чем в России. Также корпоративные налоги в Европе также зачастую меньше, чем в США.

Однако, есть определенные грехи в налоговых системах Европы. В некоторых странах, налоговая нагрузка на организации может достигать 20% — 25%, что в целом не очень выгодно для развития бизнеса. Также, структура налогов в некоторых странах может быть сложной и запутанной, что также усложняет бизнес-процессы.

Вдохновение на налоговые системы в Европе зачастую берется из американских налогов, но с облегчениями для бизнеса. Однако, чтобы сделать систему налогообложения более привлекательной для бизнеса, нужно провести дополнительный анализ и реформу.

- В некоторых странах Европы, налоги на организации очень привлекательные.

- Однако, в некоторых странах налоговая нагрузка может достигать до 25%.

- Структура налогов в некоторых странах запутанная и сложная.

- Для создания более привлекательной налоговой системы, нужен анализ и реформа.

Какие налоги существуют в странах Европы?

В Европе существует разнообразие налогов, в том числе индивидуальные, корпоративные и налоги на прибыль. В некоторых странах есть налог на добавленную стоимость (НДС) и налог на доходы физических лиц (НДФЛ), который похож на налог на доходы в России. В отличие от американских налогов, в Евросоюзе налоги находятся под регулированием Европейского союза.

Корпоративные налоги в разных странах Европы могут сильно варьироваться. Например, в Ирландии налог на прибыль для организаций составляет всего 12,5%, это одна из самых низких ставок в Европе. В то же время, во Франции эта ставка составляет 33,33%.

Прогнозируется, что в ближайшие 5 лет налоги в Европе будут ужесточаться, и компании, делающие «грехи» на уплаты налогов, будут наказываться более строго. Некоторые страны вводят дополнительные налоги на цифровые компании и другие секторы, чтобы уравнять налоговый потенциал с традиционными компаниями.

Вдохновение для Европейского союза может послужить эстонская система электронного правительства, которая позволяет гражданам платить налоги одним нажатием кнопки через интернет. Это помогает упростить процесс и повысить прозрачность налоговой системы.

- Индивидуальные налоги: НДФЛ

- Корпоративные налоги: налог на прибыль организаций

- Налог на добавленную стоимость в некоторых странах Европы

- Прогнозируется ужесточение налогов в Европе

- Система электронного правительства в Эстонии может послужить вдохновением

| Страна | Ставка налога на прибыль |

|---|---|

| Ирландия | 12,5% |

| Франция | 33,33% |

| Германия | 15-29% |

Разница между налоговыми системами различных стран

Налоговые системы разных стран могут сильно отличаться друг от друга. Например, в США существует штатовый подход к налогообложению, где каждый штат может устанавливать свои налоговые ставки и правила уплаты налогов. В России же существует система налогообложения, которая включает как индивидуальные налоговые уплаты, так и корпоративные налоги за прибыль.

В Европейском союзе также существуют различия в налоговых системах между странами. Например, в Германии налогообложение более корпоративное и сложное, в то время как Ирландия предлагает привлекательные ставки для организаций.

Налоговые системы в различных странах имеют разный подход к налогообложению граждан и организаций. В некоторых странах налоги на прибыль структурированы таким образом, что имеются льготы и налоговые вычеты, что помогает организациям снизить свои налоговые уплаты.

Прогнозировать, как изменятся налоговые ставки в различных странах, может быть сложно, но понимание различий между налоговыми системами может помочь гражданам и организациям сделать правильный выбор в плане налоговой оптимизации.

- Налоги – это необходимые уплаты, которые следует учитывать;

- В разных странах действуют различные налоговые системы;

- Знание различий между налоговыми системами может помочь сделать правильный выбор в плане налоговой оптимизации.

Как выбрать налоговый режим в Европе

Европейские страны предлагают различные налоговые режимы, в зависимости от вашего статуса и потребностей. Определение налоговой ставки, которая соответствует вашей финансовой стратегии, может быть сложной задачей.

Если вы хотите переехать в Европу на постоянной основе, то индивидуальные налоговые режимы предоставляют привлекательные условия налогообложения. Например, вы можете рассмотреть возможность применения особенностей налоговых режимов, которые действуют в стране вашего гражданства и которые позволят сохранить свой доход от налогообложения в Европе.

Организации, которые переносят свой бизнес в Европу, могут выбрать корпоративный налоговый режим, который исключает налогообложение на доходы, полученным в Евросоюзе (ЕС) с организаций за пределами ЕС. Часто такой режим предлагает привлекательные налоговые ставки, особенно в странах, где применяются американские принципы налогообложения.

Если вы планируете уплату налога в Европе, то убедитесь, что вы знакомы с национальными правилами налогообложения страны. Важно учесть, что структура налогов может быть сильно отличаться за границей, в сравнении с налоговой системой вашей родной страны.

Прогноз налога на доход физических лиц (НДФЛ) в Европе не исключает налоговые грехи, поэтому мысль о том, что налоговые ставки в Европе гораздо лучше, чем в России, может быть ошибочной. Исследуйте 20 стран ЕС по показателю налогообложения за последние 5 лет, чтобы получить больше информации, и не забывайте, что выбор налогооблагаемой базы и декларация налогов остаются вашей обязанностью.

Какие льготы по налогам доступны для новых резидентов в Европе

Европейские страны привлекательные для переезда не только благодаря своей истории, культуре и природе, но и благодаря налоговым льготам для новых резидентов. Это может быть особенно интересно для тех, кто переезжает из России, где ставки налогов высокие.

Например, в некоторых странах Евросоюза существует система «налоговых резидентов» (tax resident), которая означает, что новые резиденты могут получить индивидуальные льготы по налогам в течение нескольких лет. В этот период они могут не платить налог на доходы, которые были заработаны за пределами страны. Возможно также снижение ставки налогов на прибыль для корпоративных организаций.

Например, в Австрии и Италии новые резиденты могут в течение 5 лет не платить налоги на прибыль от иностранных источников до определенного уровня. В Нидерландах новые резиденты могут в течение 8 лет не платить налог на доходы от источников за пределами страны.

Другой пример – это налоги на имущество. В некоторых странах можно существенно снизить налоговые платежи, если купить дом в стране. Например, в Испании и Франции новые резиденты могут получить скидку на налог на недвижимость в течение первых нескольких лет.

- Налоговые льготы являются важным фактором в выборе страны для переезда.

- Некоторые страны предоставляют льготы по индивидуальным налогам на несколько лет.

- Существует возможность снижения налоговых платежей на прибыль для корпоративных организаций.

- Некоторые страны предоставляют скидки на налог на недвижимость при покупке дома.

Таким образом, если вы планируете переехать в Европу, не забудьте изучить возможные налоговые льготы для новых резидентов. Они могут не только помочь сэкономить немного на уплатах налогов, но и стать вдохновением для новых грехов.

Как правильно выплачивать налоги в странах Евросоюза

Налоги в Европе – одна из привлекательных черт для тех, кто желает переехать в этот регион. Однако, если налоги в России можно было уплатить на «автомате», то в Европе все не так просто.

Для индивидуальных подателей налога на доходы физических лиц (НДФЛ) аналога нет, поэтому необходимо знать, как правильно подать декларацию и уплатить налоги. Для корпоративных организаций имеется определенный список налогов, в том числе прибыльные, который необходимо вовремя выплачивать.

При подаче декларации в Европе необходимо учитывать немного иных правил, чем в России. Например, понадобится указать все заработанные за год доходы, в том числе и американскими, если таковые имеются. Также рекомендуется проявить бдительность и точность при заполнении декларации, чтобы избежать «грехов» и штрафов со стороны налоговых органов.

Кроме того, при ведении бизнеса или получении доходов в других странах Евросоюза, необходимо быть готовым к уплате налогов в этих странах. Прогноз налогообложения должен просчитываться заранее, чтобы избежать неприятных сюрпризов при уплате налогов.

В целом, следует помнить, что уплата налогов является проявлением гражданской ответственности. Правильное выполнение этого обязательства может стать вдохновением для других, а также избежать проблем в будущем.

Подводные камни налогообложения при переезде в Европу

Переезд в Европу может оказаться немного сложнее, чем кажется на первый взгляд, в плане налогообложения. Каждая страна имеет свои правила и налоговые ставки, которые необходимо учитывать.

Индивидуальные налоги – налоги, уплачиваемые гражданами страны на свой доход. В Европе эти налоги иногда достигают 50% и даже выше. Кроме того, многие страны в Европе имеют корпоративные налоги, которые являются налогом на прибыль организаций. Ставки корпоративных налогов в Европе составляют в среднем от 20% до 25%.

Если вы американский гражданин, вам также необходимо знать о налогах, связанных с открытием банковского счета в Европе, а также о необходимости уплаты налогов в США.

За последние 5 лет Евросоюз и многие страны Европы ввели новые налоговые реформы, чтобы ограничить использование налоговых убежищ. В некоторых странах есть налоги на недвижимость и наследство.

Прогноз налогов в ЕС гласит, что некоторые страны представляют собой не очень привлекательные места для бизнеса, в связи с высокими налогами. Однако, все еще есть множество стран, где налоги намного более выгодны, чем в России.

Важно также помнить, что налоги – это не только обязательства. Хорошие налоговые системы могут обеспечить социальную защиту и инвестиции в науку, исследования и образование.