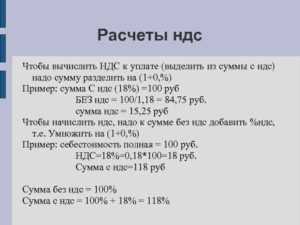

НДС — налог на добавленную стоимость, который включен в стоимость товаров и услуг. Для уплаты налога нужен правильный расчет, который необходимо проводить исходя из особенностей переходного периода и включенного НДС.

Новая формула расчета НДС позволяет быстро и правильно определить сумму налога, который должен быть уплачен в бюджет. Она основывается на рассчете 20% от стоимости товара или услуги.

Однако, для правильного расчета налога нужно учитывать не только стоимость, но и то, что НДС уже включен в цену товара или услуги. Это важно учитывать при расчете налога.

Что касается переходного периода, то для расчета необходимо использовать старую формулу расчета НДС. Она также основывается на 18% от стоимости товара или услуги, но требует проведения дополнительных расчетов.

В данной статье вы узнаете самую проверенную формулу расчета НДС 20%, а также всю необходимую информацию для его правильного расчета.

Что такое НДС?

НДС – это налог на добавленную стоимость, который взимается с каждого этапа производства товаров и оказания услуг. Он является переходным налогом и включен в конечную стоимость товара или услуги.

НДС нужен для уплаты в бюджет государства и используется для финансирования важных социальных программ. Он выкупается покупателем конечного товара или услуги. Ндс включенный это тот налог, который уже учтен в стоимости товара или услуги.

Расчет НДС имеет свои особенности. Для его расчета применяется новая формула, которая основывается на текущей ставке налога. Она позволяет правильно и быстро посчитать размер выплаты в бюджет государства.

Что касается налоговой базы для расчета НДС, то быль простым словом можно сказать, что это стоимость товара или услуги, на которую добавляется налог. Расчет НДС включенного не требует активной работы со ставкой налога, он уже включен в конечную стоимость товара или услуги.

В целом, НДС – это налог на добавленную стоимость, который взымается с каждого этапа производства товаров и оказания услуг, и формула для его расчета позволяет быстро и правильно посчитать сумму налога для уплаты в бюджет государства.

Пример расчета НДС 20%

НДС — это налог на добавленную стоимость, который включается в стоимость товаров и услуг, которые оказываются в России. Для уплаты налога нужен расчет НДС, который может быть сложным для новых предпринимателей.

Особенности расчета НДС заключаются в том, что он зависит от стоимости товаров, периода включенного налога и формулы расчета. Что такое переходного и включенного НДС и чего нужно знать для правильного расчета налога?

- Переходный НДС возникает при переходе на новую систему налогообложения.

- Включенный НДС — это налог, который включен в стоимость товаров или услуг и может быть вычитан из уплаченного налога.

Новая формула расчета НДС 20% выглядит так:

| Ставка НДС | Коэффициент |

|---|---|

| 20% | 0.2 |

Для расчета НДС нужно умножить стоимость товаров на коэффициент 0.2. Например, если стоимость товаров составила 1000 рублей, то расчет НДС будет:

1000 x 0.2 = 200 рублей

Таким образом, размер уплаты НДС будет составлять 200 рублей. Знание особенностей расчета и формулы НДС поможет избежать ошибок при уплате налога.

Как быстро посчитать НДС 20% от суммы

НДС (налог на добавленную стоимость) – это налог, который взимается на добавленную стоимость товаров и услуг. Для правильного расчета НДС нужен специальный коэффициент, включенный в стоимость товара. Новая формула расчета позволяет быстро и правильно посчитать НДС 20% от суммы.

Для расчета НДС нужна формула, которая учитывает особенности переходного периода. Такое расчетное правило включает в себя коэффициент, который учитывает величину налога и стоимость товара. Этот коэффициент можно использовать для расчета НДС по всем видам товаров и услуг.

Чтобы рассчитать НДС 20% от суммы, нужен коэффициент, который можно получить из формулы. Для этого нужно узнать, что такое НДС, как его рассчитывать и для чего он нужен. Как правило, коэффициент для расчета НДС находится в материалах, приложенных к товару или услуге.

При расчете НДС нужно учитывать величину налога и стоимость товара. Для этого нужно воспользоваться формулой для расчета НДС 20% от суммы. Это новая формула, которая предназначена для быстрого и правильного расчета НДС.

Формула расчета НДС 20%

НДС (налог на добавленную стоимость) – это налог, который взимается с покупателя товаров и услуг. Для расчета этого налога, нужно знать включенную стоимость и период, за который производится расчет.

Особенности НДС 20% заключаются в том, что это переходный налог, который необходим для уплаты в бюджет государства. Такое налогообложение было введено для того, чтобы повысить доходность бюджета и обеспечить стабильность экономики.

Новая формула расчета НДС 20% предполагает использование следующей математической операции: сумма стоимости товара умножается на 0,2.

Расчет НДС 20% включает в себя определенные элементы и периоды, в частности, это может быть сопутствующая стоимость или цена на услуги. Для определения суммы налога нужно учитывать все эти факторы.

Чтобы правильно рассчитать НДС 20%, нужно знать, с какой цели он был включен в уплаты. Для этого нужно учитывать налоговые правила и нормы, а также особенности товаров и услуг.

Таким образом, расчет НДС 20% – это важный аспект для любой компании, которая занята производством или продажей товаров и услуг. От правильности расчета зависит уплата налога в бюджет государства и обеспечение стабильности экономики.

Особенности расчета НДС в разных отраслях

НДС (налог на добавленную стоимость) – это такое налоговое обязательство, которое нужен каждому предпринимателю, который осуществляет деятельность в России. Расчет НДС проводится на основе формулы, которая включает в себя стоимость товаров или услуг и процент налога.

Однако, у разных отраслей бывают свои особенности в расчетах. Например, в строительной отрасли НДС уплачивается только после фактической поставки материалов на объект, а не после заключения договора.

В новая формула расчета НДС включенного периода учитывает продажу товаров или оказание услуг. Если у делового партнера есть свой ИНН (Идентификационный номер налогоплательщика), то при расчете НДС ему не нужно учитывать что-то вручную, так как всю информацию система возьмет сама.

Особенности расчета НДС в каждой отрасли – это результат различий между потребителями и поставщиками. Например, в продаже мебели необходимо учитывать услуги по проектированию и изготовлению, и только после этого рассчитывать налог на добавленную стоимость.

Кроме того, в разных отраслях ведение учетной документации может отличаться. В некоторых случаях необходимо вести учет по факту получения доходов, а в других – по факту их получения.

Важно понимать, что расчет НДС необходим для всех видов деятельности, а особенности его расчета зависят от конкретной отрасли. Использование правильных формул и учет особенностей поможет избежать ошибок и не уплаты налога на добавленную стоимость.

Как избежать ошибок при расчете НДС

НДС — это налог на добавленную стоимость. Важно понимать, что это не просто налог, который нужно уплатить, а включенный налог, который выставляется в стоимость товаров или услуг. Еще одна особенность НДС — это переходный налог, который должен быть уплачен с разницы между выручкой и закупочной стоимостью.

Для расчета НДС нужен действительно новый подход. Необходимо учитывать период, за который произведена стоимость, и то, что включено в эту сумму. Важно понимать, что существует формула расчета НДС, которая помогает избежать ошибок.

Чтобы избежать ошибок при расчете НДС, необходимо помнить, что НДС включен в стоимость товаров или услуг. Такое понимание помогает оценить, что включено в сумму оплаты и что должно быть отдельно учтено в расчете налога. Также важно помнить про переходный налог, который также включен в уплаты.

Включение НДС в стоимость товаров или услуг и переходной налог создают новые особенности расчета. Имейте в виду, что делать расчет — это не просто произвести арифметические операции. Это процесс, который включает оценку того, что включено в суммы, что создает переходный налог и что должно быть указано отдельно.