Страховые взносы, уплачиваемые работодателем с заработной платы, являются важной составляющей ежемесячных сборов в бюджет. Если при заполнении налоговых деклараций допущена ошибка в указании кода бюджетной классификации (КБК), то работодатель может ожидать претензий со стороны налоговой службы.

Однако, что конкретно означает КБК и какие ставки взносов следует указывать в декларации? Если работник и работодатель не знают точно, что указывать в соответствующих графах налоговых отчетов, это может привести к ошибкам и штрафам.

В данной статье мы рассмотрим перечень КБК, которые необходимо использовать при уплате страховых взносов и кем они применяются. Мы подробно расскажем о действующих ставках налогов на заработную плату на 2021 год, которые будут изменены с 1 января 2022 года, если не будет допущена ошибка в выборе соответствующего КБК.

Важно знать, что правильное заполнение налоговых отчетов для уплаты страховых взносов по КБК значительно снижает вероятность возникновения споров между работодателем и налоговой службой.

Перечень КБК по налогам с зарплаты на 2021 год

КБК (код бюджетной классификации) — это уникальный идентификатор, который используется для оплаты налогов и взносов в бюджет. Если вам нужно сделать взносы с зарплаты в бюджет, то вам необходимо знать соответствующий КБК.

В 2021 году действует перечень КБК по налогам с зарплаты, который включает коды для уплаты налогов и взносов по ОПС, пенсионному фонду и медицинской страховке. Если вы допустили ошибку при выборе КБК, то взнос может быть не принят, и вы можете столкнуться с штрафами и пени.

Чтобы избежать ошибок, необходимо знать, что КБК зависит от вашего статуса и типа зарплаты. Если вы работаете в организации, то вам необходимо использовать КБК для уплаты взносов по ОПС и пенсионному фонду. Если же вы работаете на ИП или получаете доход по договору гражданско-правового характера, то вам необходимо использовать другие КБК.

Не забывайте, что некоторые изменения будут вступать в силу с 2022 года, поэтому важно следить за обновлениями и использовать актуальный перечень КБК по налогам с зарплаты.

- ОПС — единый социальный налог, который взимается с заработной платы и иных доходов физических лиц.

- Пенсионный фонд — взносы на пенсионное обеспечение.

- Медицинская страховка — взносы на медицинское страхование.

Какие налоги входят в перечень?

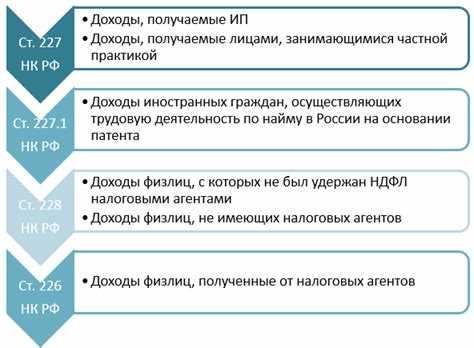

Перечень КБК по налогам с зарплаты на 2021 год включает несколько налоговых ставок, которые должны быть учтены при начислении заработной платы сотрудников. Главные налоги, входящие в перечень, – это НДФЛ и страховые взносы.

НДФЛ – это налог на доходы физических лиц. Он взимается с суммы, которую получает работник каждый месяц. За год сумма всех начисленных налогов перечисляется в бюджет. КБК по НДФЛ – это код, по которому должны делаться уплаты в бюджет.

Страховые взносы – это платежи, которые работодатель обязан делать в ПФР, ФОМС и ФСС. Они предназначены для обеспечения социального обеспечения населения. Ошибка, допущенная в КБК по страховым взносам, может привести к неправильной уплате, поэтому важно знать, какие коды использовать.

Начиная с 2022 года, в список КБК по страховым взносам введены новые ставки, которые тоже необходимо учитывать. Что касается ошибок, то их допущение – это серьезное нарушение закона, за которое предусмотрены штрафы и взыскания. Поэтому обязательно убедитесь в правильности указанных вами КБК для того, чтобы избежать проблем в будущем.

Как рассчитываются налоги на зарплату?

Расчет налогов на зарплату осуществляется на основе установленных законодательством ставок и нормативов. Сумма удержания зависит от размера заработной платы и ставки налога.

Если работник получает доходы не только от основной работы, но и от других источников, необходимо учитывать еще и общий доход. Также, при расчете удержаний из зарплаты, важно учесть не только федеральный налог, но и страховые взносы.

Чтобы не совершать ошибки при расчете налогов на зарплату, необходимо использовать правильные коды затрат и КБК. КБК или код бюджетной классификации является уникальным кодом, который указывается в документах, связанных с выплатой заработной платы. Он поможет правильно распределить сумму налогов между соответствующими фондами.

В 2022 году изменятся ставки страховых взносов, что также повлияет на расчет налогов на зарплату. Если работник получает заработную плату не на полный месяц, то необходимо учитывать коэффициент пропорциональности при расчете налогов.

Важно понимать, что правильный расчет и своевременная выплата налогов на зарплату являются обязательными условиями работы в соответствии с законодательством. Нарушение этих правил может привести к штрафам и негативным последствиям для компании.

Какие ставки применяются для налогов по КБК?

При расчете налогов по КБК важно учитывать, что ставки могут отличаться в зависимости от налогового периода. Так, в 2021 году по налогу на доходы физических лиц применяется ставка 13%, а с 1 января 2022 года она повысится до 15%.

Кроме того, по страховым взносам существуют различные ставки в зависимости от категории застрахованного лица и вида страхования. При ошибочном расчете ставок необходимо что-то делать — обратиться в налоговую инспекцию или исправить ошибку самостоятельно.

Если вы физическое лицо, не являющееся индивидуальным предпринимателем, то ставки по КБК вам останутся прежними на всю 2021 год. Но в любом случае важно знать, что ставки могут меняться, и нужно следить за изменениями в законодательстве в этой области.

- Важно знать: При расчете налогов по КБК следует учитывать множество нюансов, чтобы избежать ошибок и минимизировать налоговую нагрузку.

- Главное не забывать: С 1 января 2022 года ставки по налогу на доходы физических лиц повысятся на 2%.

| Статья | Ставка в 2021 году | Ставка с 1 января 2022 года |

|---|---|---|

| Страховые взносы на обязательное пенсионное страхование | 22% | 20% |

| Страховые взносы на обязательное медицинское страхование | 5,1% | 5,3% |

| Страховые взносы на обязательное социальное страхование | 2,9% | 3% |

Как правильно заплатить налоги по КБК с зарплаты в 2022 году?

Каждый работающий гражданин обязан заплатить налоги по КБК (Коды Бюджетной Классификации) с зарплаты. КБК разделяются на различные группы в зависимости от вида налога, который нужно заплатить.

Однако, что, если при заполнении формы допущена ошибка и ты заплатил налог с использованием неправильного КБК? Не стоит беспокоиться, можно обратиться в налоговую инспекцию и исправить свою ошибку.

Важно знать, что ставки налогов по КБК на 2022 год могут отличаться от прошлого года. Чтобы быть уверенным в правильности взносов, обязательно проверяй актуальные данные на официальных сайтах налоговых инспекций.

А что делать, если вдруг возникли проблемы с взносами по КБК? В первую очередь, необходимо обратиться в налоговую инспекцию для выяснения ситуации и поиска выхода из сложившейся ситуации.

Итак, для правильного заполнения данными по КБК необходимо внимательно изучать все требования и уточнять необходимые данные в налоговой инспекции. Только таким образом можно избежать проблем в будущем и правильно сформировать свои взносы по налогам.